Получение зарплаты на международную карту, выпущенную в зарубежном банке, является возможным, но для этого нужно учитывать несколько важных факторов, связанных с законодательством, налоговыми аспектами и возможностями российских банков. Карты Visa и MasterCard, выпущенные иностранными банками, широко используются для международных расчётов, и их можно применять для получения доходов, включая зарплату. Ниже подробно рассмотрим, как это работает.

1. Законность получения зарплаты на международную карту:

Получение заработной платы на карту зарубежного банка законно, если соблюдены все требования российского и международного законодательства. Однако важно учесть несколько моментов:

Сообщение налоговым органам: Если вы получаете зарплату на зарубежный счёт, вы обязаны уведомить налоговые органы России об открытии счёта в иностранном банке. Это требование установлено для резидентов России, которые обязаны сообщать о наличии иностранных счетов.

Декларирование доходов: Любой доход, полученный на зарубежный счёт, в том числе зарплата, подлежит декларированию. Вы должны подать налоговую декларацию и, при необходимости, уплатить налоги с этого дохода в России.

2. Особенности перевода зарплаты на международную карту:

Перевод зарплаты на карту Visa или MasterCard, выпущенную зарубежным банком, возможен через несколько методов. Работодатель или платёжная система могут использовать международные платёжные каналы для таких операций, но это может зависеть от страны и правил конкретного банка.

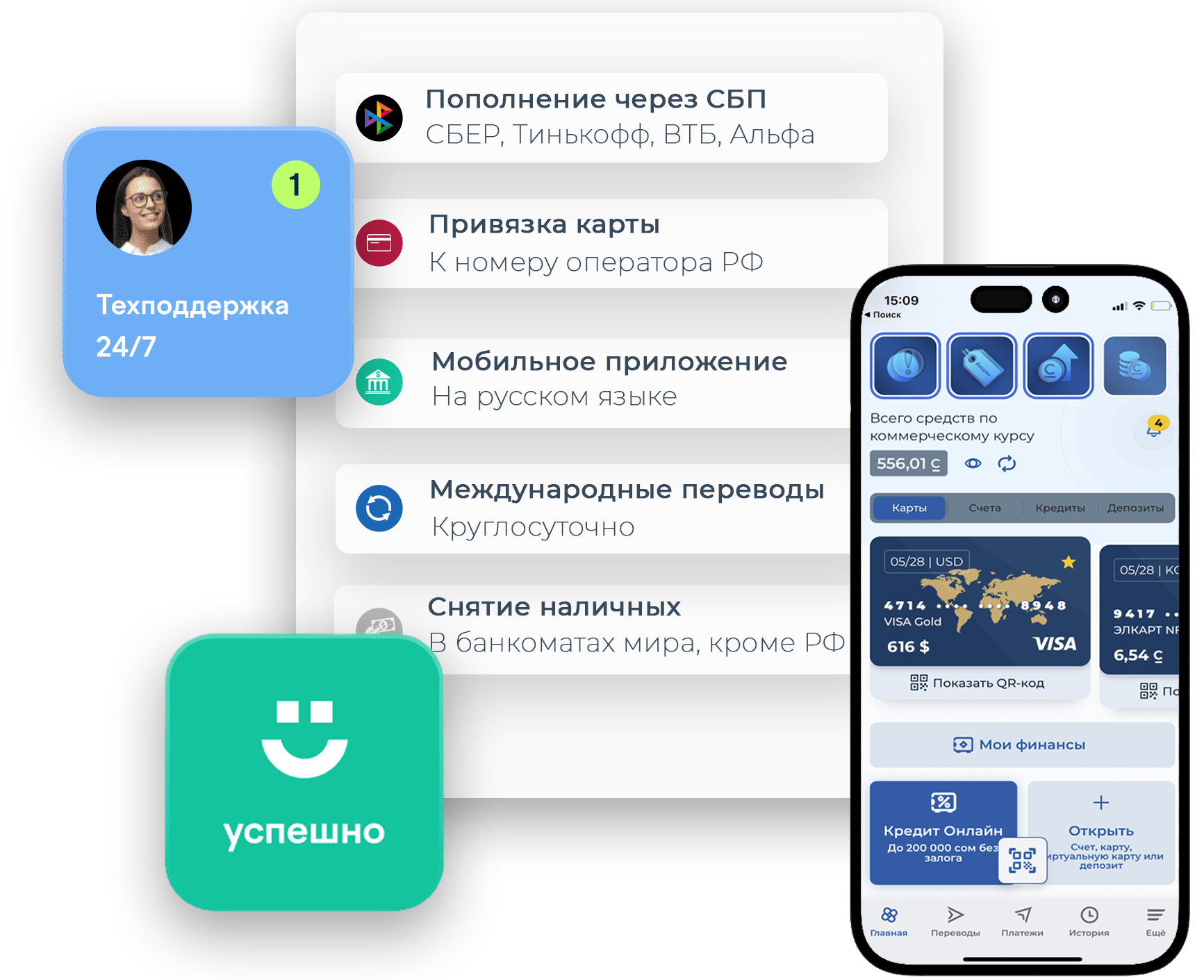

SWIFT-переводы: Работодатель может перевести вам зарплату на иностранный счёт через систему международных банковских переводов SWIFT. Для этого вам нужно предоставить IBAN (международный номер счёта) и SWIFT-код банка, в котором открыта ваша карта.

Преимущества: SWIFT-переводы надёжны и распространены, позволяют получать зарплату в разных валютах.

Недостатки: Могут взиматься комиссии как с отправителя, так и с получателя, а также возможны задержки перевода до нескольких дней.

Переводы через платёжные системы: Если работодатель использует платёжные системы для выплаты заработной платы (например, PayPal, Payoneer и другие), можно настроить перевод средств на карту Visa или MasterCard, выпущенную за границей. Это обычно быстрее и дешевле, чем SWIFT-перевод.

Преимущества: Платёжные системы часто работают быстрее, чем банки, и могут предлагать низкие комиссии.

Недостатки: Не все работодатели используют такие системы для выплаты зарплат, и некоторые платёжные системы могут не поддерживать зарубежные карты.

3. Налоговые обязательства:

Если вы получаете зарплату на карту зарубежного банка, вы обязаны сообщить об этом в налоговую службу России и декларировать свои доходы. Важно помнить:

Уведомление налоговых органов: Как только вы открываете счёт за границей, вы должны в течение одного месяца уведомить Федеральную налоговую службу России об этом факте.

Налогообложение: Если вы являетесь налоговым резидентом России (то есть находитесь в стране более 183 дней в году), вы обязаны платить налог на доходы физических лиц (НДФЛ) с любой зарплаты, полученной на зарубежную карту.

Ставка налога: В России стандартная ставка НДФЛ составляет 13% для резидентов и 30% для нерезидентов. Даже если ваш работодатель находится за границей, налоговые органы России требуют уплаты налога с доходов, полученных за рубежом.

4. Вывод средств с карты за пределами России:

Если вы получаете зарплату на международную карту Visa или MasterCard и хотите использовать эти средства в России, вам нужно учесть способы вывода денег и связанные с этим комиссии.

Снятие наличных: Вы можете снимать наличные с карты в международных банкоматах, которые обслуживают Visa или MasterCard. Однако банк-эмитент карты может взимать комиссию за снятие, особенно если операция происходит в валюте, отличной от валюты счёта.

Конвертация валюты: Если ваша карта привязана к счёту в иностранной валюте (например, в долларах или евро), при снятии средств в рублях произойдёт конвертация валюты. Обратите внимание на курсы обмена валют, которые предлагает банк.

Комиссии за снятие: Некоторые банки могут взимать фиксированную комиссию за снятие наличных за границей. Уточните тарифы банка заранее, чтобы минимизировать расходы.

Оплата в магазинах: Вы также можете использовать карту для оплаты покупок в российских магазинах или онлайн. Это удобно, так как многие торговые точки принимают международные карты, но при этом также возможны комиссии за конвертацию валюты.

5. Преимущества получения зарплаты на международную карту:

Доступ к средствам в любой точке мира: Зарплата на международной карте позволяет вам пользоваться деньгами по всему миру. Это особенно удобно, если вы часто путешествуете или работаете удалённо на зарубежные компании.

Мультивалютные счета: Некоторые международные карты позволяют вам управлять счётом в нескольких валютах. Это снижает потери на конвертации, если вы получаете зарплату в одной валюте, а тратите в другой.

Укрепление финансовой независимости: Зарубежная карта даёт вам доступ к международным финансовым услугам, таким как инвестиции, депозиты и другие инструменты, что может быть более выгодно, чем использование российской банковской системы.

6. Недостатки и риски:

Комиссии за переводы и снятие: Получение зарплаты на международную карту может быть связано с дополнительными комиссиями за перевод средств, конвертацию валюты и снятие наличных.

Ограничения со стороны банков: Некоторые международные банки могут накладывать ограничения на переводы за рубеж, а также могут взимать комиссии за SWIFT-переводы.

Риски блокировки средств: В случае санкций или изменений в международных правилах финансового регулирования могут возникнуть ограничения на использование международных карт или переводов средств из-за рубежа.

7. Как настроить перевод зарплаты на международную карту:

Если вы решили получать зарплату на международную карту Visa или MasterCard, следуйте этим шагам:

Убедитесь, что ваш работодатель поддерживает переводы на зарубежные счета. Обратитесь в бухгалтерию или финансовый отдел компании, чтобы уточнить, возможны ли переводы через SWIFT или другие платёжные системы.

Предоставьте реквизиты зарубежного счёта. Для получения перевода вам нужно предоставить работодателю реквизиты счёта, включая IBAN и SWIFT-код.

Уведомьте налоговые органы. Не забудьте подать уведомление в налоговую службу России об открытии зарубежного счёта и включить полученную зарплату в свою налоговую декларацию.

Получение зарплаты на международную карту Visa или MasterCard, выпущенную зарубежным банком, — это вполне возможный и законный способ распоряжаться своими доходами, если соблюдены все налоговые и юридические требования. Вы можете использовать SWIFT-переводы, платёжные системы или другие методы для получения средств, но важно учитывать комиссии и налоговые обязательства, чтобы избежать проблем с законом и лишних расходов.